高端白酒稳健增长的确定性仍高白酒板块估值调整后性价比凸显

作者:安远 栏目:财经 来源:东方财富 发布时间:2021-11-16 14:25 阅读量:11155

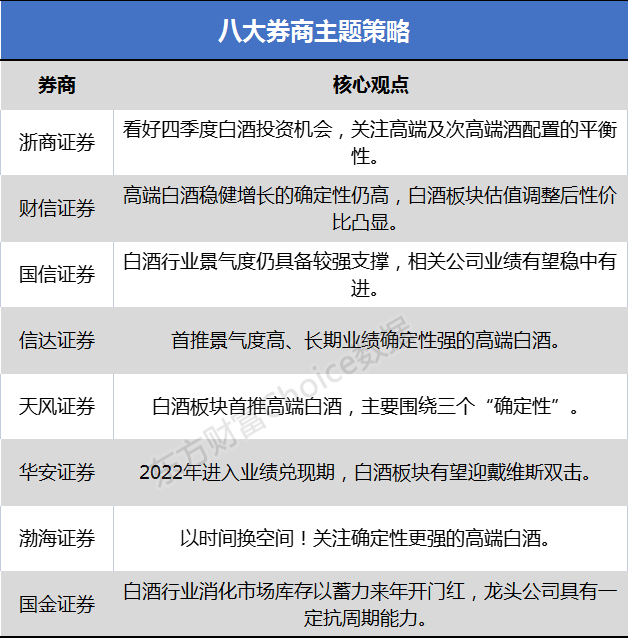

内容摘要:每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。 浙商证券:看好四季度白酒投资机会关注高端及次高端酒配置的平衡性 看好2021Q4白酒投资机会,关注高端及次高端酒配置的平衡性我们认为11月白酒...每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

浙商证券:看好四季度白酒投资机会 关注高端及次高端酒配置的平衡性

看好2021Q4白酒投资机会,关注高端及次高端酒配置的平衡性我们认为11月白酒板块潜在催化剂为潜在股权激励加速落地边际改善预期,12月板块潜在催化及为经销商大会传递积极目标规划潜在股权激励落地渠道春节备货表现等,需关注高端及次高端酒配置的平衡性推荐配置稳健性强的高端酒比如:贵州茅台,推荐估值具性价比/业绩具备弹性的次高端标的,比如:古井贡酒,今世缘,舍得酒业,迎驾贡酒,水井坊等

财信证券:高端白酒稳健增长的确定性仍高 白酒板块估值调整后性价比凸显

白酒基本面整体稳健,高端明年增长确定性仍高白酒方面,从三季报来看,高端酒企明年增长留有余力近期茅台批价受取消拆箱政策影响出现短期快速下跌,目前批价止跌并稳定在2700元/3500元附近,五粮液批价环比稍有回落,批价范围955—960元,经典五粮液批价在1800元左右,厂家控制发货节奏,库存保持低位,但全年回款目标基本完成,国窖批价900—910元,库存维持在1个月左右,2021年回款目标已经完成,同时渠道反馈Q3特曲,窖龄势能提升,前期挺价策略实施效果较好

展望明年,我们认为高端白酒稳健增长的确定性仍高,白酒板块估值调整后性价比凸显,推荐贵州茅台,五粮液,泸州老窖上半年次高端白酒百花齐放,预计明年需求回归正常叠加高基数下次高端白酒有所降速,重点关注具备业绩持续高增长能力的标的,汾酒全国化势能强劲,高端化进程显著,明年维持较高增速的确定性较高,继续推荐山西汾酒

国信证券:白酒行业景气度仍具备较强支撑 相关公司业绩有望稳中有进

展望明年,白酒行业景气度仍具备较强支撑,公司业绩有望稳中有进1)宏观层面而言,考虑疫情控制逐步常态化和标准化,明年疫情有望更加稳定,疫情后经济会持续缓慢复苏,大众的边际消费倾向也会逐渐回升

2)行业层面而言,行业消费升级和头部集中趋势不改,此外酱酒等过热现象也有所降温,利好行业整体健康发展。由于8月下旬白酒座谈会召开,茅台公司“稳市稳价”政策,以及中秋前集中放量8000余吨,近期核定价格略有回落。

3)公司层面而言,酒企渠道动作会继续审慎理性,重视渠道良性发展,且考虑今年多家酒企推出股权激励计划,提振了行业和公司内部人员的信心和积极性,内部改革红利持续释放为公司成长提供了较强支撑。在品牌方面,茅台的销量依然旺盛。浦和国窖批发价稳定,回款进度良好,全年任务基本完成90%左右,库存保持健康,销售反馈良性,整体销量有望小幅增长。

投资建议来看,当下板块估值已经回归到相对合理区间,未来投资主线仍是业绩成长:1)首要推荐竞争格局最优,需求刚性最强,基本面确定性最高的高端酒龙头贵州茅台,五粮液,泸州老窖,2)同时重点推荐业绩弹性持续释放的次高端酒山西汾酒,酒鬼酒,舍得酒业以及边际改善逻辑较强的水井坊,迎驾贡酒。国信证券指出,今年中秋高端白酒销售表现稳健。(点击查看研报原文)

信达证券:首推景气度高,长期业绩确定性强的高端白酒

白酒板块,我们首推景气度高,长期业绩确定性强的高端白酒,如贵州茅台,五粮液,同时推荐品牌氛围提升,具有差异化竞争优势,业绩改善突出的次高端白酒,如舍得酒业。

休闲食品板块,推荐关注渠道深耕仍大有可为的休闲卤制品头部企业绝味食品,调整效果初显的盐津铺子。。

速冻食品行业市场空间大,推荐在管理,渠道和品牌方面都有竞争优势的龙头安井食品冻品先生是安井重点打造的品牌,国内预制菜市场空间大,预制菜有望成为公司又一增长曲线,当前公司估值处于阶段性低点,建议布局

短期内复合调味品供给增加,竞争加剧影响龙头表现当前龙头企业已加码营销推广和促销力度,下半年产能出清过程或会加速,推荐颐海国际,天味食品

天风证券:白酒板块首推高端白酒 主要围绕三个确定性

白酒板块首推高端白酒我们认为2022年投资策略将主要围绕确定性,主要分为三类:业绩确定性较强的行业龙头,(2)行业发展趋势以及业绩均具备确定性的标的,(3)处于估值底部的确定性,存在潜在反转弹性的标的

长期来看,高端白酒提价能力仍存,仍是值得长期重视的优质核心资产次高端行业震荡向下,我们认为还不足以支撑目前的估值,对于次高端板块整体目前维持中性谨慎态度,个股上建议关注目前估值在底部和边际上有向好趋势的洋河股份

华安证券:2022年进入业绩兑现期 白酒板块有望迎戴维斯双击

2022年进入业绩兑现期,板块有望迎戴维斯双击我们预计明年PPI—CPI剪刀差明显收窄,下游受到的压制将大幅缓解行业提价潮不但可以提振当期板块盈利能力,伴随着后续原材料进入下行周期,更可充分享受价格与成本间的剪刀差,提价利润弹性有望进一步释放,明年有望看到多数公司的业绩改善另外从估值角度看,食品饮料板块估值已步入合理区间,估值泡沫逐步消化,配置价值凸显,明年进入业绩兑现期后,盈利与估值提升有望实现戴维斯双击

渤海证券:以时间换空间!关注确定性更强的高端白酒

从三季报情况来看,白酒在去年高基数的前提下平稳过度,展现出较强的韧性,从预收账款情况看中期仍然较为乐观而大众品单三季度成本压力已完全体现在报告之中,未来伴随着提价逐步落地以及成本压力缓和,行业整体将迎来业绩释放期,但是目前仍然需要观察提价后的市场承接情况

板块方面,仍然建议关注确定性更强的高端白酒,以时间换空间,此外关注市场加速扩容的次高端而大众品方面,上游成本压力在四季度或会有所缓解,目前来看竞争格局相对更好,压力传导更顺利的仍为啤酒板块,其次为乳制品乳制品上游原奶上涨已趋于缓和,在需求向好及前期提价的基础上,业绩有望加速释放,建议积极关注综上,我们给予行业看好的投资评级,推荐五粮液,今世缘,安琪酵母,重庆啤酒及伊利股份

国金证券:白酒行业消化市场库存以蓄力来年开门红 龙头公司具有一定抗周期能力

当前散茅批价2630元左右,主要系淡季需求影响及市场对拆箱政策取消的预期,长期看,我们认为需求端支撑力较强,普五批价近1000元,国窖批价920—930元左右,均保持稳健白酒行业具有较深的护城河,量价齐升仍是确定性极强的增长逻辑

当前行业积极消化市场库存以蓄力来年开门红,即使在经济承压疫情有所反复的背景下,我们认为龙头公司均具有一定抗周期能力茅五泸当前股价对应22年PE分别为36X/28X/32X,估值极具性价比,同时建议关注白酒企业施行股权激励的预期推荐强业绩确定性标的,高端白酒及次高端改革标的

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。