硅料价格七连涨百亿大单再现!“双控减产”加剧供需矛盾

作者:张璠 栏目:财经 来源:东方财富 发布时间:2021-09-23 22:11 阅读量:14716

内容摘要:几个月后,国内光伏行业再现了数百亿多晶硅材料的大名单。 日前,梁爽节能陆续公布两份硅料采购合同受益方为保利协鑫子公司江苏中能和TBEA子公司信特能源—— 光伏硅片新兵梁爽节能抛出近300亿元多晶硅料进行长期采购,这再次体现了产业链上下游...几个月后,国内光伏行业再现了数百亿多晶硅材料的大名单。

日前,梁爽节能陆续公布两份硅料采购合同受益方为保利协鑫子公司江苏中能和TBEA子公司信特能源——

光伏硅片新兵梁爽节能抛出近300亿元多晶硅料进行长期采购,这再次体现了产业链上下游的供需关系紧张。

21世纪经济报道记者注意到,上一次光伏新贵——抛出数十亿多晶硅进行采购是在半年前,高静太阳能与新特能源签订了15万吨硅料的长约按当时含税成交均价11.1万元/吨计算,合同金额高达149.7亿元

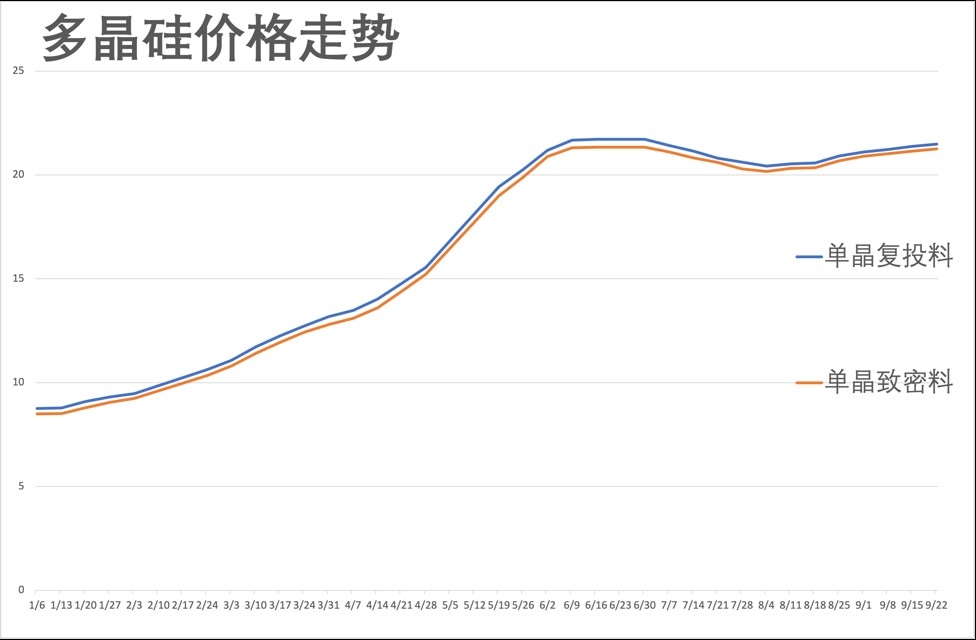

可是,半年后,多晶硅的价格几乎翻了一番中国有色金属工业协会硅分会发布的最新数据显示,本周单晶复进,致密料成交均价分别升至21.49万元/吨,21.25万元/吨

事实上,近期国内部分地区的能耗双控也开始影响多晶硅材料的源头生产旺季之下,产业链上下游供需矛盾日趋激烈

双控减产影响硅产量。

日前,硅业分公司发布本周国内多晶硅料成交价格数据,单晶复合材料成交均价上涨至21.49万元/吨,环比上涨0.51%致密料成交均价21.25万元/吨,周环比上涨0.47%

今年以来多晶硅材料价格走势图:21世纪经济报道。

这是今年8月硅料价格企稳后连续第七次上涨虽然环比涨幅并未放大,但硅料价格确实在走向历史新高

本周硅价持续上涨的原因,一方面是目前硅的供应不及下游开工率提升带动的需求,供应不足从根本上支撑了涨价趋势,另一方面,由于能耗生产受限,原材料价格上涨等因素,工业硅粉价格屡创新高,多晶硅材料成本大幅上涨硅粉供应短缺的市场预期叠加,硅料继续小幅上涨据硅业科分析

今年以来,光伏产业链上下游供需错配成为硅料涨价的主要原因。

国家能源局最近几天发布的统计数据显示,今年1—8月,我国国内光伏装机容量同比增长22.05GW,同比增长45%虽然这一数据与行业预计的50GW年装机量仍有较大差距,但伴随着第四季度旺季的到来,下游需求改善情况总体乐观

终端需求的恢复直接体现在硅料下游环节开工率的提升。

第三季度,伴随着终端需求上升,电池公司采购需求增加,硅片出货量持续增加头部硅片公司增加了硅材料的采购量,提高了开工率据索比咨询统计,今年8月,国内硅片产量为17.51GW,较上月增长11.67%其中,前五大硅片企业占比超过70%,综合开工率达到69.1%

在零部件环节,头部企业进一步释放出提高开工率的信号。晶科能源董事长兼CEO李仙德最近几天表示,伴随着下半年晶科能源供应链价格高度稳定,客户价格接受度整体提升,零部件需求逐步提升,我们零部件环节的开工率有所提升

TBEA 9月23日在投资者互动平台表示,生产1吨多晶硅需要消耗约1.06吨工业硅这意味着工业硅产量有限将直接影响多晶硅的产量

据硅业科介绍,云南工业硅产量有限,实际影响工业硅产量约5万吨/月,其中多晶硅领域使用工业硅约1—2万吨,占国内工业硅月产量的4%~8%。

降价基本可以由新疆,四川等地补充,但供不应求的市场氛围造成了有机硅,铝合金领域的跨品牌采购,进一步加剧了工业硅供不应求的局面截至本周,部分硅料企业反映,10月份多晶硅生产用工业硅粉尚未全面落实,因此10月份硅粉供应不足也将成为限制多晶硅料产量的因素之一硅产业分会表示

价格上涨不仅仅是购买。

不可否认,能耗双重控制导致的减产,不仅影响到硅材料的生产,也影响到电池芯片和组件的生产。

江苏某零部件生产企业相关人士告诉21世纪经济报道记者,在江苏能源消费的双重控制下,公司两家制造厂需要停止部分产能。

根据行业组织PV InfoLink近期的一项调查,听说一些厂商在逐步减少代工工作,这将共同影响后续电池芯片的采购。

目前,国内光伏行业由于供应链涨价和双控限产,陷入了更加激烈的博弈可是,对于一些新贵硅片企业来说,要避免成本压力,目前最重要的考虑是原材料的供应

今年2月宣布进入大尺寸单晶硅棒和硅片领域的双节能领域,现在来势汹汹。

日前,公司宣布与包头市人民政府,包头稀土高新技术产业共同开业。

发区管理委员会拟签署《合作协议书》,公司在包头市稀土高新区分两期建设共40GW单晶硅项目,一期项目总投资70亿元,建成年产20GW拉晶,20GW切片项目。

彼时,双良节能还发布了可行性研究报告:一期项目建设期两年,自开工之日起计算,项目建设期第1年开始实现部分产能,第3年为达产年,预计达产后平均年营业收入为108亿元。

如此大体量的硅棒,硅片项目,自然少不了大量硅料的支撑。

此次发布的百亿采购中,该公司拟向中能硅业,新特能源分别采购多晶硅5.275万吨,8.22万吨,合计约13.5万吨。

值得一提的是,这次长单采购同样是锁量不锁价。

双方约定,实际采购价格采取月度议价方式,故采购金额可能随市场价格产生波动,实际以签订的月度《合同执行确认单》为准采购公告显示

事实上,这也意味着未来或面临更高的采购成本风险。

今年3月份,特变电工公布了一则重大采购合同:高景太阳能与新特能源及其子公司新疆新特晶体硅,内蒙古新特硅材料签署了《战略合作买卖协议书》,于2021年7月至2025年12月31日期间,新特能源公司向青海高景公司销售原生多晶硅15.24万吨。

3月初的价格数据显示,国内单晶复投料和单晶致密料的成交均价分别为11.08万元/吨,10.80万元/吨因此,彼时的合同市场价格约150亿元

可是,这份同样以产品单价采取月度议价方式进行的合同,自7月份,其面临的硅料采购均价已经超过20万元/吨,即合同市场价值已经超过300亿元。

硅料价格的拐点,或许只能等到明年。

据彭博新能源财经统计,多晶硅供应量将在明年增长29%,在2023年增长57%该机构近期预计,今年硅料价格将稳定在高位,但自明年会开始出现下滑

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。